ব্যবসা-বাণিজ্য-বিশ্লেষণ

প্রাইজবন্ড কি? কোথা থেকে কিনবেন ও ভাঙাবেন? কেনার সুবিধা-অসুবিধা

আর্থ-সামাজিক জীবনধারায় প্রাইজবন্ড একটি পরিচিত নাম। এটি অনেকের কাছে সঞ্চয়ের নিরাপদ মাধ্যম এবং একই সঙ্গে ভাগ্য পরীক্ষা করার এক দারুণ সুযোগ। বিনিয়োগ, উপহার কিংবা দীর্ঘমেয়াদি সঞ্চয়ের ক্ষেত্রে সাধারণ নাগরিকদের কাছে এটি এক বিশেষ স্থান দখল করে আছে। তাই প্রাইজবন্ড কেনা ও ভাঙানোর নিয়ম, এর সুবিধা ও অসুবিধা, প্রাইজবন্ডের লটারী ও পুরুষ্কার সম্পর্কে সম্যক ধারণা থাকা জরুরি। চলুন, প্রাইজবন্ডের গুরুত্বপূর্ণ দিকগুলো বিস্তারিত জেনে নেওয়া যাক।

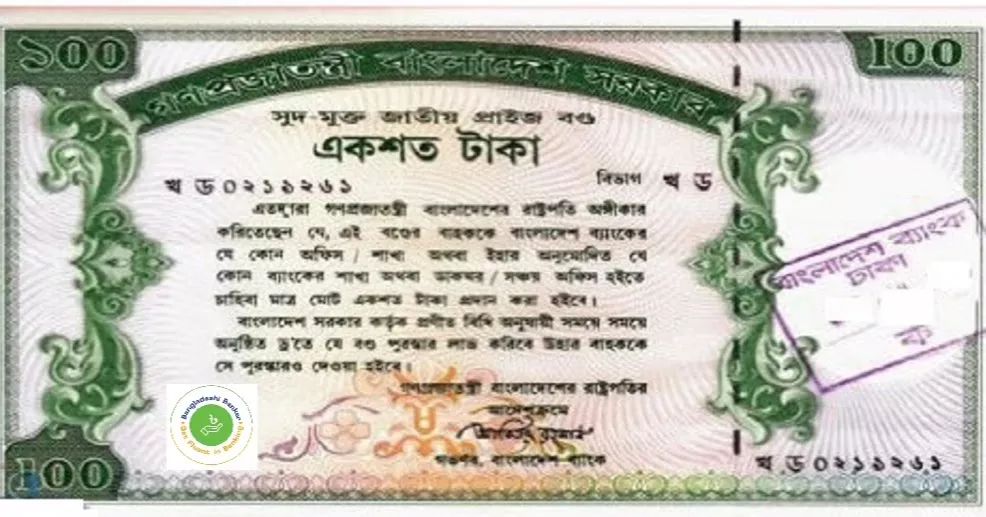

প্রাইজবন্ড কি

বাংলাদেশ গণপ্রজাতন্ত্রী সরকারের একটি বিশেষ বিনিয়োগ প্রকল্প প্রাইজবন্ড। এখানে বিনিয়োগকারী যেকোনও সময় বিনিয়োগ করতে পারেন এবং প্রয়োজনে বন্ড ফেরত দিয়ে মূলধন তুলে নিতে পারেন। তবে এই প্রকল্প থেকে সরাসরি কোনও মুনাফা বা সুদ দেওয়া হয় না।

প্রতিবছর নির্দিষ্ট সময় অন্তর লটারির মতো ‘ড্র’ অনুষ্ঠিত হয়। সেই ড্র-এর মাধ্যমে বিজয়ীরা বিভিন্ন মূল্যমানের পুরস্কার পান। সাধারণত বছরে চারবার ড্র আয়োজন করা হয়, এবং তার দিনক্ষণও নির্দিষ্ট- ৩১ জানুয়ারি, ৩০ এপ্রিল, ৩১ জুলাই, এবং ৩১ অক্টোবর। এই তারিখগুলোর কোনওটি সরকারি ছুটির দিনে পড়লে সেই ড্র পরবর্তী কার্যদিবসে অনুষ্ঠিত হয়।

সব বিক্রিত বন্ড একসঙ্গে ড্র-এর আওতায় আসে না। নির্দিষ্ট ড্র অনুষ্ঠিত হওয়ার তারিখের কমপক্ষে দুই মাস আগে যে বন্ড বিক্রি হয়েছে, শুধুমাত্র সেগুলোই ড্র-এর অন্তর্ভুক্ত হয়। অর্থাৎ, কোনও বন্ড কেনার পর অন্তত দুই মাস অতিক্রম না হলে সেটি লটারিতে অংশ নিতে পারবে না।

আরো পড়ুন: সঞ্চয়পত্রের মেয়াদ শেষে নগদায়ন বা পুনরায় চালু করার উপায়

ড্র অনুষ্ঠিত হয় সরকার অনুমোদিত স্থানে। এর আয়োজন ও পরিচালনায়ও থাকে সরকার কর্তৃক গঠিত বিশেষ কমিটি। ড্র-এর নিয়ম একক ও সাধারণ পদ্ধতিতে সম্পন্ন হয়, যেখানে প্রত্যেক সিরিজের জন্য একই নম্বর প্রযোজ্য হয়। বাজারে শুধুমাত্র চলমান প্রাইজবন্ড সিরিজগুলো ড্র-এর অংশ হয়।

প্রাইজবন্ড কেন কিনবেন: এর সুবিধা কি

অনেকেই প্রাইজবন্ডকে লটারির সঙ্গে তুলনা করেন। কিন্তু এ দুয়ের মাঝে রয়েছে সুক্ষ্ম পার্থক্য। লটারিতে একবার ড্র শেষ হয়ে গেলে সেই টিকিটের কোনও মূল্য থাকে না। টিকিটে জিততে না পারলে পুরো টাকাই হারাতে হয়। কিন্তু প্রাইজবন্ডে বিষয়টি ভিন্ন। একটি ড্র শেষ হয়ে গেলেও বন্ডের মেয়াদ শেষ হয় না। পরবর্তী ড্র’তেও সেটি অংশ নিতে পারে। তাই একবার বন্ড কিনলে তা দিয়ে একাধিকবার ড্র’তে অংশ নেয়ার সুযোগ থাকে।

প্রাইজবন্ডের আরেকটি দিক হলো- এতে কোনও মাসিক সুদ বা লভ্যাংশ নেই। কারণ প্রাইজবন্ড বিক্রির মাধ্যমে সরকার আসলে জনগণের কাছ থেকে সরাসরি ঋণ সংগ্রহ করে। পরবর্তীতে গ্রাহক বন্ড ফেরত দিলে সরকার সেই ঋণ শোধ করে। অর্থাৎ এটি সুদভিত্তিক সঞ্চয় নয়, বরং একটি নিরাপদ বিনিয়োগ যা আবার যেকোনও সময় ভাঙানো যায়।

যে কোনও সামাজিক অনুষ্ঠানে সরাসরি নগদ অর্থ উপহার দেওয়া অনেক ক্ষেত্রেই বিব্রতকর। সেখানে প্রাইজবন্ড একটি উৎকৃষ্ট উপায়। যেমন- বিয়েতে উপহার হিসেবে প্রাইজবন্ড দিলে নবদম্পতি চাইলে তা সঙ্গে সঙ্গে ভাঙাতে পারেন। আবার চাইলে তারা বহু বছর রেখে দিয়ে ভবিষ্যতের ড্র-তে ভাগ্য পরীক্ষা করতে পারেন। এতে এক ধরনের স্বাধীনতা থাকে।

আরো পড়ুন: জুলাই ২০২৫ থেকে পরিবার সঞ্চয়পত্রে নতুন মুনাফার হার: বাংলাদেশের জাতীয় সঞ্চয় স্কিমের পুনঃনির্ধারিত রিটার্ন রেট

শুধু বিয়েতেই নয়, জন্মদিন, শিশুর মুখে ভাত কিংবা অন্য যেকোনও পারিবারিক অনুষ্ঠানে প্রাইজবন্ড অর্থবহ উপহার হতে পারে। এর মাধ্যমে উপহারপ্রাপ্ত ব্যক্তি ভবিষ্যতে বাড়তি সম্ভাবনারও সুযোগ পান। তাই এটি বিনিয়োগ, সঞ্চয় এবং উপহার- সবক্ষেত্রেই একটি কার্যকর বিকল্প।

প্রাইজবন্ডের পুরষ্কার

একটি সুনির্দিষ্ট কাঠামো পদ্ধতিতে প্রাইজবন্ডের পুরস্কার প্রদান করা হয়ে থাকে। এটি পূর্বনির্ধারিত এবং প্রতিটি সিরিজের জন্য একইভাবে প্রযোজ্য। কোন স্তরের পুরস্কারের জন্য প্রতিটি সিরিজ থেকে কতজন বিজয়ী হবেন- তা পুরস্কার ঘোষণার সময় স্পষ্টভাবে জানানো হয়।

প্রথম পুরস্কারের জন্য ৬ লাখ টাকা নির্ধারিত। ড্র-এর মাধ্যমে একটি নির্দিষ্ট নম্বর বাছাই করা হয়। তবে প্রতিটি সিরিজে সেই একই নম্বরের বন্ডধারী একজন করে এই পুরস্কার পান। বর্তমানে ৮২টি সিরিজ চালু রয়েছে। ফলে একটি নম্বর নির্বাচিত হলে মোট ৮২ জন প্রথম পুরস্কার পান।

একই নিয়মে দ্বিতীয় পুরস্কারের পরিমাণ ৩ লাখ ২৫ হাজার টাকা। এখানেও প্রতিটি সিরিজ থেকে একজন করে বিজয়ী নির্বাচিত হন। অর্থাৎ মোট ৮২ জন এই পুরস্কার পাবেন।

আরো পড়ুন: ই-রিটার্ন: অনলাইনে আয়কর রিটার্ন দাখিল করবেন যেভাবে

তৃতীয় পুরস্কারের জন্য প্রতিটি সিরিজ থেকে দুটি করে নম্বর নির্বাচন করা হয়। পুরস্কারের পরিমাণ এক লাখ টাকা। তাই মোট বিজয়ীর সংখ্যা দাঁড়ায় ১৬৪ জন।

চতুর্থ পুরস্কারের ক্ষেত্রে প্রতিটি সিরিজ থেকে দুটি করে নম্বর বাছাই করা হয়। এখানে পুরস্কারের পরিমাণ ৫০ হাজার টাকা। তাই মোট বিজয়ী হন ১৬৪ জন।

সবচেয়ে বেশি বিজয়ী নির্ধারিত হয় পঞ্চম পুরস্কারের ক্ষেত্রে। প্রতিটি সিরিজ থেকে ৪০টি নম্বর নির্বাচন করা হয়। পুরস্কারের পরিমাণ ১০ হাজার টাকা। ফলে মোট ৩ হাজার ২৮০ জন বিজয়ী হন।

সব মিলিয়ে প্রতি ড্র-তে মোট ৩ হাজার ৭৭২টি পুরস্কার দেওয়া হয়।

আরো পড়ুন: সঞ্চয়পত্রের সঙ্গে সংযুক্ত ব্যাংক পরিবর্তন করে অন্য ব্যাংকে স্থানান্তরের উপায়

প্রাইজবন্ড কোথা থেকে কিনবেন

সরকারের নির্দিষ্ট আর্থিক প্রতিষ্ঠানগুলো প্রাইজবন্ড কেনা বা ভাঙানোর কার্যক্রমগুলো পরিচালনা করে থাকে। ময়মনসিংহ শাখা ব্যতীত বাংলাদেশ ব্যাংকের সব কার্যালয়ে প্রাইজবন্ড পাওয়া যায়।

এছাড়াও যে প্রতিষ্ঠানগুলো থেকে বন্ড কেনা যায়, সেগুলো হলো:

- শরীয়াহ ভিত্তিক ব্যাংকগুলো বাদে দেশের সব তফসিলি ব্যাংক- জাতীয় সঞ্চয় অধিদপ্তরের অধীনস্থ সঞ্চয় ব্যুরো অফিস- ডাকঘর

ক্রেতাকে শুধু নগদ অর্থ নিয়ে উপস্থিত হতে হয়। আলাদা কোনও আবেদনপত্র জমা দেওয়ার প্রয়োজন নেই।

পুরস্কারের অর্থ পাওয়ার জন্য আবেদনের নির্ধারিত নিয়ম রয়েছে। বিজয়ীকে মূল প্রাইজবন্ডসহ ফর্ম পিবি-২৩ সঠিকভাবে পূরণ করতে হয়। অতঃপর তা বাংলাদেশ ব্যাংকের যে কোনও কার্যালয় (ময়মনসিংহ বাদে) সহ উপরোল্লিখিত যেকোনও প্রতিষ্ঠানে জমা দিতে হয়। সাধারণত আবেদন করার তারিখ থেকে দুই মাসের মধ্যে পুরস্কারের টাকা প্রদান করা হয়। প্রাপকের ব্যাংক হিসাবে সরাসরি সেই অর্থ জমা হয়। একইভাবে এসব কার্যালয় থেকে প্রাইজবন্ড ভাঙানোও যায়।

আরো পড়ুন: পুরনো স্বর্ণ বিক্রির সময় যে কারণে দাম কেটে রাখা হয়

প্রাইজবন্ডের নেতিবাচক দিক

সুবিধার পাশাপাশি প্রাইজবন্ডের কিছু সীমাবদ্ধতা ও অসুবিধাও রয়েছে। সেগুলো হলোঃ

- প্রাইজবন্ডের ড্র-তে জেতার সম্ভাবনা খুবই কম। বিনিয়োগ করে পুরস্কার পাওয়া সম্পূর্ণ ভাগ্যের উপর নির্ভরশীল।এটি আসলে কোনও দ্রুত লাভের উপায় নয়। স্বল্পমেয়াদি মুনাফার আশায় প্রাইজবন্ড কিনলে হতাশা আসতে পারে।বছরান্তে প্রাইজবন্ডের যে লভ্যাংশ দেওয়া হয় তার হার মাত্র ৬ দশমিক ৫ শতাংশ। সঞ্চয়পত্র বা ব্যাংক ডিপোজিটের তুলনায় এটি অনেক কম।- লভ্যাংশের হার এমনিতেই কম, তার উপর পুরস্কারের অর্থের উপর আয়কর দিতে হয়। আয়কর আইন ২০২৩-এর ১১৮ ধারা অনুযায়ী পুরস্কারের অর্থের উপর আরোপিত উৎসে কর ২০ শতাংশ।- নকল টাকা শনাক্তে প্রযুক্তি ব্যবহার করা হলেও নকল প্রাইজবন্ড ধরা অত্যন্ত কঠিন। এতে ক্রেতারা প্রতারিত হওয়ার ঝুঁকিতে থাকেন।- পুরস্কার তুলতে গেলে অনেক কাগজপত্র জমা দিতে হয়। সঠিকভাবে ফরম পূরণ করা এবং গেজেটেড অফিসার দ্বারা সত্যায়ন করা বাধ্যতামূলক। এতে সময় বেশি লাগে এবং ভোগান্তিও পোহাতে হয়।- সময়ের সাথে সাথে টাকার ক্রয়ক্ষমতা কমে যাচ্ছে। ফলে ১০০ টাকা মূল্যের প্রাইজবন্ডের প্রকৃত মূল্য আগের তুলনায় অনেক হ্রাস পেয়েছে। দশ বছর আগে ১০০ টাকায় যে পরিমাণ জিনিস কেনা যেত, এখন একই টাকায় তা সম্ভব নয়।

আরো পড়ুন: বাংলাদেশ সরকারের ট্রেজারি বন্ডে বিনিয়োগ করার পদ্ধতি

প্রাইজবন্ড লটারীর ফলাফল জানার উপায়

প্রাইজবন্ডের ড্র–এর ফলাফল চেক করার জন্য রয়েছে জাতীয় সঞ্চয় অধিদপ্তরের ওয়েবসাইট। এখানে প্রতিটি ড্র–এর বিজয়ীর সিরিজ ও নাম্বারের তালিকা প্রকাশ করা হয়। এছাড়া প্রাইজবন্ড সংক্রান্ত অর্থ মন্ত্রণালয়ের নিজস্ব একটি পোর্টাল রয়েছে- https://prizebond.ird.gov.bd/। এই সাইটে প্রাইজবন্ডের নাম্বার এবং সিরিজ লিখে আপনি সহজেই চেক করতে পারবেন যে আপনি প্রাইজবন্ড লটারী জিতেছেন কি না।

পরিশিষ্ট

সর্বসাকূল্যে, প্রাইজবন্ড কি, কোথা থেকে কিনবেন, কেন কিনবেন, এবং এর সুবিধা-অসুবিধাগুলো সম্পর্কে একটি স্পষ্ট ধারণা দেওয়া হলো। বিনিয়োগের পাশাপাশি ভাগ্য পরীক্ষার এক আকর্ষণীয় সুযোগ এই প্রাইজবন্ড। এটি সহজে কেনা যায়, যেকোনও সময় ভাঙানো যায় এবং বছরে চারবার এ থেকে পুরস্কার প্রাপ্তির সুযোগ থাকে। তবে এর ড্র-তে জেতার অনিশ্চয়তা, স্বল্প লভ্যাংশ বা কর কর্তনের বিষয়গুলোও বিবেচনায় রাখা উচিত। সম্ভাবনা ও সীমাবদ্ধতা দুটোর প্রতিই গুরুত্বারোপ সঠিক সিদ্ধান্তে উপনীত হতে সহায়তা করবে।

আরো পড়ুন: ডলার এনডোর্সমেন্ট কী, কীভাবে করবেন

২০০ দিন আগে

জুলাই ২০২৫ থেকে পেনশনার সঞ্চয়পত্রে নতুন মুনাফার হার: বাংলাদেশের জাতীয় সঞ্চয় স্কিমের পুনঃনির্ধারিত রিটার্ন রেট

দেশের প্রচলিত সঞ্চয়পত্রগুলোতে লক্ষণীয় পরিবর্তন নিয়ে নতুন ভাবে প্রকাশিত হলো জাতীয় সঞ্চয় স্কিম। ২০২৫-এর জুলাই–ডিসেম্বর সময়কালের জন্য জারিকৃত এই নির্দেশনার আওতাভূক্ত গুরুত্বপূর্ণ একটি স্কিম পেনশনার সঞ্চয়পত্র। অন্যান্য সঞ্চয় ক্যাটাগরিগুলোর মতো এই সঞ্চয়পত্রেও বার্ষিক মুনাফার হারে পরিবর্তন আনা হয়েছে। ভিন্ন ভিন্ন বিনিয়োগে মেয়াদের আগে ও পরে নগদীকরণে বার্ষিক হার ভিন্ন ভিন্ন। যার স্পষ্ট রেশ থাকছে গ্রাহকদের নগদায়নকালীন অর্থপ্রাপ্তিতে। চলুন, ৫ বছর মেয়াদী পেনশনার সঞ্চয়পত্রের নতুন নির্ধারিত রিটার্ন রেটের বিষয়ে জেনে নেওয়া যাক।

জুলাই-ডিসেম্বর ২০২৫ সময়কালের জন্য পেনশনার সঞ্চয়পত্রে নির্ধারিত মুনাফার হার

নতুন রেট অনুযায়ী পূর্ববর্তী ও বর্তমানের সমূদয় বিনিয়োগের রিটার্ন হিসাব হবে। ধার্যকৃত মুনাফা দেওয়া হবে মূলত দুটি বিনিয়োগসীমার বিপরীতে, সেগুলো হলো:

i) ৭ লক্ষ ৫০ হাজার (৭,৫০,০০০) টাকা কিংবা তার কম

ii) ৭ লক্ষ ৫০ হাজার (৭,৫০,০০০) টাকার অধিক

আরো পড়ুন: জুলাই ২০২৫ থেকে ৫ বছর মেয়াদী বাংলাদেশ সঞ্চয়পত্রে মুনাফার হার: জাতীয় সঞ্চয় স্কিমের পুনঃনির্ধারিত রিটার্ন রেট

পেনশনার সঞ্চয় স্কিমে মেয়াদের আগে ও পরে নগদীকরণে নিম্নোক্ত রেট অনুযায়ী প্রদেয় অর্থ নিরূপণ হবে:

টেবিল: ২০২৫ সালের জুলাই-ডিসেম্বর সময়কালের জন্য পেনশনার সঞ্চয়পত্রে দুটি ভিন্ন বিনিয়োগ সীমায় প্রদেয় ভিন্ন বার্ষিক মুনাফা

সময়

বিনিয়োগ

৭ লাখ ৫০ হাজার টাকা পর্যন্ত

বিনিয়োগ

৭ লাখ ৫০ হাজার ১ টাকা হতে তদূর্ধ্ব

মুনাফার হার (%)

১ম বছরান্তে

৯.৮৪

৯.৭২

২য় বছরান্তে

১০.৩২

১০.১৯

৩য় বছরান্তে

১০.৮৪

১০.৭০

৪র্থ বছরান্তে

১১.৩৯

১১.২৩

৫ম বছরান্তে / মেয়াদপূর্তিতে

১১.৯৮

১১.৮০

.

সর্বোচ্চ ৭ লাখ ৫০ হাজার টাকা (৭,৫০,০০০ বা তার কম) মূল্যের পেনশনার সঞ্চয়পত্রে মেয়াদপূর্তিতে রয়েছে সর্বাধিক মুনাফাপ্রাপ্তির সুযোগ। আর এর পরিমাণ হলো ১১.৯৮ শতাংশ (১১.৯৮%)। মূল্য ৭ লাখ ৫০ হাজার (৭,৫০,০০১ বা তার বেশি) টাকা ছাড়িয়ে গেলে এই পরিমাণটি হবে ১১.৮০ শতাংশ (১১.৮০%)।

মেয়াদপূর্তির পূর্বেই নগদায়ন করা হলে মুনাফা বন্টন হবে উপরোক্ত টেবিলে উল্লেখিত হারে। এমতাবস্থায় অনুর্ধ্ব সাড়ে ৭ লক্ষ টাকার বিনিয়োগ নগদায়নে প্রথম বছরে মুনাফা দাড়াবে ৯.৮৪ শতাংশ। দ্বিতীয়, তৃতীয় ও চতুর্থ বছরে মুনাফা পাওয়া যাবে যথাক্রমে ১০.৩২ শতাংশ, ১০.৮৪ শতাংশ এবং ১১.৩৯ শতাংশ হারে।

অপরদিকে, ৭ লক্ষ ৫০ হাজার টাকার অধিক বিনিয়োগ নগদায়নের ক্ষেত্রে প্রথম বছরে মুনাফা মিলবে ৯.৭২ শতাংশ। দ্বিতীয়, তৃতীয় ও চতুর্থ বছরে রিটার্ন পাওয়া যাবে যথাক্রমে ১০.১৯ শতাংশ, ১০.৭০ শতাংশ ও ১১.২৩ শতাংশ হারে।

আরো পড়ুন: জুলাই ২০২৫ থেকে ৩-মাস অন্তর মুনাফা ভিত্তিক সঞ্চয়পত্রে মুনাফার হার: বাংলাদেশের জাতীয় সঞ্চয় স্কিমের পুনঃনির্ধারিত রিটার্ন রেট

জুলাই-ডিসেম্বর ২০২৫ সময়কালের জন্য থেকে কার্যকর পেনশনার সঞ্চয়পত্রের নতুন রিটার্ন রেট কারা পাবেন?

মুনাফার এই পুনঃনির্ধারিত হার পেনশনার সঞ্চয়পত্রের সেই সকল গ্রাহকরা পাবেন, যারা স্কিমটি ক্রয় করবেন ১ জুলাই, ২০২৫ তারিখে কিংবা তার পরে। এর আগের যাবতীয় বিনিয়োগসমূহের মুনাফা বন্টন হবে পূর্ববর্তী নীতিমালা অনুসারে।

এই সরকারি নির্দেশনা বাস্তবায়নের ছয় মাস পর মুনাফার বার্ষিক হার পুনঃনির্ধারণ করা হবে। তবে এই সময়ের মধ্যে যে সঞ্চয়পত্রগুলো ইস্যু করা হবে সেগুলোর স্ব স্ব মেয়াদ ও রিটার্নের হার বহাল থাকবে। সুতরাং বিনিয়োগকারীরা তাদের সঞ্চয়পত্র ইস্যুকালীন ধার্যকৃত হার অনুসারে নির্ধারিত পুরো মেয়াদ জুড়ে মুনাফা পাবেন।

শেষাংশ

বাংলাদেশ জাতীয় সঞ্চয় স্কিমের পেনশনার সঞ্চয়পত্রে ৭,৫০,০০০ টাকা পর্যন্ত বিনিয়োগে সর্বোচ্চ মুনাফার হার ১১.৯৮ শতাংশ। ৭,৫০,০০০ টাকার অধিক বিনিয়োগকারীরা লাভ পাবেন ১১.৮০ শতাংশ হারে। এই মুনাফা বন্টন নীতি শুধুমাত্র ১ জুলাই, ২০২৫ তারিখে ও তার পরবর্তীতে ইস্যুকৃত পেন শনার সঞ্চয়পত্রের জন্য অনুসরণ করা হবে।

আরো পড়ুন: জুলাই ২০২৫ থেকে পরিবার সঞ্চয়পত্রে নতুন মুনাফার হার: বাংলাদেশের জাতীয় সঞ্চয় স্কিমের পুনঃনির্ধারিত রিটার্ন রেট

২৫১ দিন আগে

জুলাই ২০২৫ থেকে ৫ বছর মেয়াদী বাংলাদেশ সঞ্চয়পত্রে মুনাফার হার: জাতীয় সঞ্চয় স্কিমের পুনঃনির্ধারিত রিটার্ন রেট

২০২৫-এর জুলাই-ডিসেম্বর সময়সীমাকে সামনে রেখে জারি হলো জাতীয় সঞ্চয় স্কিমের নতুন সংস্করণ। এর আওতাভূক্ত অন্যতম একটি স্কিম ৫-বছর মেয়াদী বাংলাদেশ সঞ্চয়পত্র। অন্যান্য স্কিমগুলোর পাশাপাশি এই সঞ্চয়পত্রেও প্রধান পরিবর্তন হচ্ছে মুনাফার হার। নির্দিষ্ট বিনিয়োগসীমার অধীনে মেয়াদ শেষ হওয়ার আগে ও পরে উভয় ক্ষেত্রে রয়েছে ভিন্ন ভিন্ন বার্ষিক হার। স্বভাবতই, এই রদবদলের গুরুত্বপূর্ণ প্রভাব থাকছে সামগ্রিক অর্থপ্রাপ্তিতে। চলুন, ৫-বছর মেয়াদী সঞ্চয় স্কিমটির পুনঃনির্ধারিত মুনাফার বিষয়ে জেনে নেওয়া যাক।

জুলাই-ডিসেম্বর ২০২৫ সময়কালের জন্য ৫ বছর মেয়াদী বাংলাদেশ সঞ্চয়পত্রে রিটার্ন রেট

নতুন রেটে পূর্ববর্তী বিনিয়োগ থেকে শুরু করে বর্তমানের এক বা একাধিক যাবতীয় মুলধন অন্তর্ভূক্ত হচ্ছে। প্রযোজ্য রিটার্নসমূহ নির্ধারিত হবে দুটি বিনিয়োগসীমার উপর ভিত্তি করে, সেগুলো হলো:

i) ৭ লাখ ৫০ হাজার (৭,৫০,০০০) টাকা ও তার কম

ii) ৭ লাখ ৫০ হাজার (৭,৫০,০০০) টাকার বেশি

আরো পড়ুন: জুলাই ২০২৫ থেকে ৩-মাস অন্তর মুনাফা ভিত্তিক সঞ্চয়পত্রে মুনাফার হার: বাংলাদেশের জাতীয় সঞ্চয় স্কিমের পুনঃনির্ধারিত রিটার্ন রেট

৫-বছর মেয়াদী স্কিমের অধীনে মেয়াদান্তে ও মেয়াদের আগে নগদীকরণে ভিন্ন ভিন্ন বার্ষিক রিটার্ন রেটগুলো নিম্নরূপ:

টেবিল: ৫-বছর মেয়াদী বাংলাদেশ সঞ্চয়পত্রে দুটি বিনিয়োগ সীমায় প্রদেয় বার্ষিক মুনাফা

সময়

বিনিয়োগ

৭ লাখ ৫০ হাজার টাকা পর্যন্ত

বিনিয়োগ

৭ লাখ ৫০ হাজার ১ টাকা হতে তদূর্ধ্ব

মুনাফার হার (%)

১ম বছরান্তে

৯.৭৪

৯.৭২

২য় বছরান্তে

১০.২১

১০.১৯

৩য় বছরান্তে

১০.৭২

১০.৭০

৪র্থ বছরান্তে

১১.২৬

১১.২৩

৫ম বছরান্তে / মেয়াদপূর্তিতে

১১.৮৩

১১.৮০

.

৫ বছর মেয়াদী বাংলাদেশ সঞ্চয়পত্রের সর্বোচ্চ ৭ লক্ষ ৫০ হাজার টাকা (৭,৫০,০০০ বা তার কম) বিনিয়োগে মেয়াদপূর্তিতে রয়েছে সর্বাধিক মুনাফার সুযোগ। আর তা হলো ১১.৮৩ শতাংশ (১১.৮৩%)। ৭ লক্ষ ৫০ হাজার (৭,৫০,০০১ বা তার বেশি) টাকার বেশি মূল্যে কেনা সঞ্চয়পত্রে এই হারের পরিমাণ ১১.৮০ শতাংশ।

মেয়াদ শেষ হওয়ার আগেই নগদায়নে উপরোক্ত টেবিলে উল্লেখিত হার অনুসারে মুনাফা বন্টন করা হবে। এমতাবস্থায় অনুর্ধ্ব ৭ লাখ ৫০ হাজার টাকার মুলধন নগদায়নে প্রথম বছরে মুনাফা পাওয়া যাবে ৯.৭৪ শতাংশ হারে। দ্বিতীয়, তৃতীয় ও চতুর্থ বছরের জন্য দেওয়া হবে যথাক্রমে ১০.২১ শতাংশ, ১০.৭২ শতাংশ এবং ১১.২৬ শতাংশ করে।

অপরদিকে, সাড়ে ৭ লক্ষাধিক টাকা বিনিয়োগের অগ্রিম নগদায়ন থেকে প্রথম বছরের লাভ আসবে ৯.৭২ শতাংশ। দ্বিতীয় বছরের ক্ষেত্রে সেই রিটার্ন হয়ে যাবে ১০.১৯ শতাংশ। তৃতীয় ও সর্বশেষ চতুর্থ বছরে নগদায়নে বার্ষিক হার হবে যথাক্রমে ১০.৭০ শতাংশ ও ১১.২৩ শতাংশ।

জুলাই ২০২৫ থেকে কার্যকর ৫ বছর মেয়াদী বাংলাদেশ সঞ্চয়পত্রের নতুন রিটার্ন রেট কারা পাবেন?মুনাফার এই নতুন হার ৫ বছর মেয়াদী বাংলাদেশ সঞ্চয়পত্রের সেই সকল গ্রাহকদের জন্য, যারা স্কিমটি কিনবেন ১ জুলাই, ২০২৫ তারিখে অথবা তার পরে। এর আগের বিনিয়োগকারীদের রিটার্ন সমূহ পূর্ববর্তী নীতিমালা অনুসারে বন্টন করা হবে।

এই আদেশ বাস্তবায়নের ছয় মাস পর রিটার্নের হার আবার নতুন করে নির্ধারিত হবে। কিন্তু এই সময়ের মধ্যে ইস্যু করা সঞ্চয়পত্রগুলোর জন্য তাদের স্ব স্ব মেয়াদ ও মুনাফার হার বিদ্যমান থাকবে। অর্থাৎ বিনিয়োগকারীরা মুনাফা পাবেন তাদের স্কিম ইস্যুকালীন প্রদত্ত বার্ষিক হার অনুসারে এবং নির্ধারিত মেয়াদের পুরোটা জুড়ে।

আরো পড়ুন: জুলাই ২০২৫ থেকে পরিবার সঞ্চয়পত্রে নতুন মুনাফার হার: বাংলাদেশের জাতীয় সঞ্চয় স্কিমের পুনঃনির্ধারিত রিটার্ন রেট

শেষাংশ

জাতীয় সঞ্চয় স্কিমের ৫ বছর মেয়াদী বাংলাদেশ সঞ্চয়পত্রে ৭,৫০,০০০ টাকা পর্যন্ত বিনিয়োগে সর্বোচ্চ মুনাফার হার ১১.৮৩ শতাংশ। ৭,৫০,০০০ টাকার অধিক বিনিয়োগে লাভ আসবে ১১.৮০ শতাংশ হারে। এই মুনাফা মডেল শুধুমাত্র ১ জুলাই, ২০২৫ তারিখে বা তার পরবর্তীতে ক্রয়কৃত ৫ বছর মেয়াদী বাংলাদেশ সঞ্চয়পত্রের জন্য প্রযোজ্য।

২৫৩ দিন আগে

জুলাই ২০২৫ থেকে ৩-মাস অন্তর মুনাফা ভিত্তিক সঞ্চয়পত্রে মুনাফার হার: বাংলাদেশের জাতীয় সঞ্চয় স্কিমের পুনঃনির্ধারিত রিটার্ন রেট

সরকারি প্রজ্ঞাপনে জুলাই ২০২৫ থেকে জারি হলো জাতীয় সঞ্চয় স্কিমের নতুন সংস্করণ। এখানে প্রচলিত সঞ্চয়পত্রগুলোর পাশাপাশি ৩-মাস অন্তর মুনাফা ভিত্তিক সঞ্চয়পত্রেও পরিলক্ষিত হয়েছে উল্লেখযোগ্য পরিবতর্ন। এই পরিবর্তনের কেন্দ্রে রয়েছে ভিন্ন ভিন্ন বিনিয়োগে বন্টনকৃত মুনাফার হার। নতুন এই বার্ষিক হারে বদলে গেছে মেয়াদান্তে বা মেয়াদপূর্তির পূর্ব নগদায়নে গ্রাহকের প্রাপ্য মোট লাভ। চলুন, এই ত্রৈমাসিক সঞ্চয় ব্যবস্থার জুলাই-ডিসেম্বর ২০২৫ সময়কালের জন্য পুনঃনির্ধারিত মুনাফা সম্বন্ধে জেনে নেওয়া যাক।

জুলাই-ডিসেম্বর ২০২৫ সময়কালের জন্য ৩-মাস অন্তর মুনাফা ভিত্তিক সঞ্চয়পত্রে নির্ধারিত রিটার্ন রেট

পূর্ববর্তী ও বর্তমানের এক বা একাধিক যাবতীয় বিনিয়োগের প্রযোজ্য রিটার্ন নিম্নোক্ত বিনিয়োগসীমার ভিত্তিতে নির্ধারিত হবে:

i) অনুর্ধ্ব ৭ লাখ ৫০ হাজার (৭,৫০,০০০) টাকা

ii) ৭ লাখ ৫০ হাজার (৭,৫০,০০০) টাকার বেশি

নিচের টেবিলে মেয়াদপূর্তির আগে ও পরের নগদীকরণসহ এই তিন বছর মেয়াদী স্কিমের মুনাফা বন্টন কাঠামো উল্লেখ করা হলো:

টেবিল: জুলাই-ডিসেম্বর ২০২৫ সময়কালের জন্য ত্রৈমাসিক মুনাফা-ভিত্তিক স্কিমে ভিন্ন বিনিয়োগ সীমার আঙ্গিকে ধার্যকৃত বার্ষিক মুনাফা

সময়

বিনিয়োগ

৭ লাখ ৫০ হাজার টাকা পর্যন্ত

বিনিয়োগ

৭ লাখ ৫০ হাজার ১ টাকা হতে তদূর্ধ্ব

মুনাফার হার (%)

১ম বছরান্তে

১০.৬৫

১০.৬০

২য় বছরান্তে

১১.২২

১১.১৬

৩য় বছরান্তে / মেয়াদপূর্তিতে

১১.৮২

১১.৭৭

.

৩ মাস অন্তর মুনাফা ভিত্তিক সঞ্চয়পত্রে সর্বোচ্চ ৭ লক্ষ ৫০ হাজার টাকা (৭,৫০,০০০ বা তার কম) বিনিয়োগকারীরা মেয়াদপূর্তিতে সর্বাধিক মুনাফা পাবেন। বছরান্তের হিসাবে ধার্যকৃত এই পরিমাণটি ১১.৮২ শতাংশ (১১.৮২%)। সাড়ে ৭ লক্ষাধিক (৭,৫০,০০১ বা তার বেশি) টাকার বেশি বিনিয়োগের জন্য এই হার সামান্য কমে দাড়াবে ১১.৭৭ শতাংশ।

মেয়াদের আগেই নগদীকরণের ক্ষেত্রে, টেবিলে নির্দেশিত হার অনুসারে মুনাফা হিসাব করা হবে। এক্ষেত্রে অনুর্ধ্ব ৭ লক্ষ ৫০ হাজার টাকা (৭,৫০,০০০ বা তার কম) বিনিয়োগকারীদের জন্য প্রথম বছরান্তে বার্ষিক সুদের হার হবে ১০.৬৫ শতাংশ। দ্বিতীয় বছরে এই হার হয়ে যাবে ১১.২২ শতাংশ।

বিনিয়োগ সাড় ৭ লক্ষ (৭,৫০,০০১ বা তার বেশি) টাকার বেশি হলে প্রথম বছরের নগদায়নে মুনাফা মিলবে ১০.৬০ শতাংশ। দ্বিতীয় বছরে রিটার্নের হার বেড়ে হবে ১১.১৬ শতাংশ।

আরো পড়ুন: জুলাই ২০২৫ থেকে পরিবার সঞ্চয়পত্রে নতুন মুনাফার হার: বাংলাদেশের জাতীয় সঞ্চয় স্কিমের পুনঃনির্ধারিত রিটার্ন রেট

কারা পাবেন জুলাই ২০২৫ থেকে কার্যকর ৩-মাস অন্তর মুনাফা ভিত্তিক সঞ্চয়পত্রের নতুন রিটার্ন রেট?

নতুন জারিকৃত এই মুনাফা শুধু তারাই পাবেন, যারা ত্রৈমাসিক মুনাফা-ভিত্তিক সঞ্চয়পত্র কিনবেন ১ জুলাই, ২০২৫ তারিখে বা তার পরে। এর আগের বিনিয়োগগুলোর রিটার্ন সমূহ পূর্বের শর্তাদি অনুসারে হিসাব হবে।

এই নির্দেশিকা বাস্তবায়নের ছয় মাস পর রিটার্ন হার পুনরায় নির্ধারণ করা হবে। তবে এই সময়ের মধ্যে যারা বিনিয়োগ করবেন, তারা তাদের নির্ধারিত পুরো মেয়াদ জুড়ে বিদ্যমান হারে মুনাফা পাবেন। অর্থাৎ সঞ্চয়পত্র ইস্যুকালীন রিটার্নের হার পুরো মেয়াদের জন্য অপরিবর্তিত থাকবে।

শেষাংশ

বাংলাদেশ জাতীয় সঞ্চয় স্কিমের ৩ মাস অন্তর মুনাফা-ভিত্তিক সঞ্চয়পত্রে ৭,৫০,০০০ টাকা পর্যন্ত বিনিয়োগে সর্বোচ্চ মুনাফার হার ১১.৮২ শতাংশ। ক্রয়কৃত সঞ্চয়পত্রের মূল্য ৭,৫০,০০০ টাকা ছাড়িয়ে গেলে লাভ পাওয়া যাবে ১১.৭৭ শতাংশ হারে। এই রিটার্ন পদ্ধতি শুধুমাত্র ১ জুলাই, ২০২৫ তারিখে বা তার পর থেকে বিনিয়োগকৃত ত্রৈমাসিক মুনাফা বহনকারী সঞ্চয়পত্রের জন্য প্রযোজ্য।

আরো পড়ুন: বাংলাদেশে গুগল পে-এর যাত্রা শুরু: গুগলের ডিজিটাল পেমেন্ট কেন ও কিভাবে ব্যবহার করবেন

২৫৪ দিন আগে

জুলাই ২০২৫ থেকে পরিবার সঞ্চয়পত্রে নতুন মুনাফার হার: বাংলাদেশের জাতীয় সঞ্চয় স্কিমের পুনঃনির্ধারিত রিটার্ন রেট

বছরের ঠিক মাঝামাঝি সময়ে সরকারি প্রজ্ঞাপনে জারি হলো দেশের জাতীয় সঞ্চয় স্কিমের নতুন এক সংস্করণ। এ অনুসারে নতুন মুনাফার হারের ভিত্তিতে প্রচলিত সবগুলো সঞ্চয়পত্রে এসেছে উল্লেখযোগ্য পরিবতর্ন। এর আওতায় জনপ্রিয় পরিবার সঞ্চয়পত্রও অন্তর্ভূক্ত। বার্ষিক হারের সাথে সাথে আমূল বদলেছে সর্বমোট অর্থপ্রাপ্তির। এটি মেয়াদান্ত ও মেয়াদপূর্তির পূর্ব নগদায়ন উভয় ক্ষেত্রে যথেষ্ট প্রভাব ফেলেছে। চলুন, পরিবার সঞ্চয়পত্রের পুনঃনির্ধারিত মুনাফা ব্যবস্থার সম্বন্ধে জেনে নেওয়া যাক।

জুলাই-ডিসেম্বর ২০২৫ সময়কালের জন্য পরিবার সঞ্চয়পত্রে নির্ধারিত রিটার্ন রেট

পূর্ববর্তী বিনিয়োগ থেকে শুরু করে এক বা একাধিক স্কিমের যাবতীয় বিনিয়োগে রিটার্ন রেট প্রযোজ্য হবে দুটি বিনিয়োগসীমা অনুযায়ী:

১) ৭ লাখ ৫০ হাজার (৭,৫০,০০০) টাকা বা তার কম

২) ৭ লাখ ৫০ হাজার (৭,৫০,০০০) টাকার অধিক

৫ বছর মেয়াদী এই স্কিমে মেয়াদপূর্তি এবং নগদায়নে ধার্যকৃত মুনাফার নতুন হার নিম্নরূপঃ

টেবিল: জুলাই-ডিসেম্বর ২০২৫ সময়কালের জন্য পরিবার সঞ্চয়পত্রে বিভিন্ন বিনিয়োগ বাবদ প্রাপ্য মুনাফা

সময়

বিনিয়োগ

৭ লাখ ৫০ হাজার টাকা পর্যন্ত

বিনিয়োগ

৭ লাখ ৫০ হাজার ১ টাকা হতে তদূর্ধ্ব

মুনাফার হার (%)

১ম বছরান্তে

৯.৮১

৯.৭২

২য় বছরান্তে

১০.২৯

১০.১৯

৩য় বছরান্তে

১০.৮০

১০.৭০

৪র্থ বছরান্তে

১১.৩৫

১১.২৩

৫ম বছরান্তে/ মেয়াদপূর্তিতে

১১.৯৩

১১.৮০

.

পরিবার সঞ্চয়পত্রে মুলধনের পরিমাণ সর্বোচ্চ ৭ লাখ ৫০ হাজার (৭,৫০,০০০ বা তার নিচে) টাকা হলে মাসিক মুনাফা হবে ১১.৯৩ শতাংশ (১১.৯৩%)। তবে পরিমাণ সাড়ে ৭ লক্ষাধিক হলে (৭,৫০,০০১ বা তার বেশি), লাভের হার ১১.৮০ শতাংশে কমে আসবে।

মেয়াদপূর্তির আগেই নগদায়ন করা হলে উপরোক্ত টেবিলে উল্লিখিত বার্ষিক হারে মুনাফা প্রযোজ্য হবে। এক্ষেত্রে অনুর্ধ্ব ৭ লাখ ৫০ হাজার টাকার সঞ্চয়পত্র নগদায়নে, প্রথম বছরে মাসিক মুনাফা হবে ৯.৮১ শতাংশ। দ্বিতীয়, তৃতীয় ও চতুর্থ বছরে এই পরিমাণ দাড়াবে যথাক্রমে ১০.২৯ শতাংশ, ১০.৮০ শতাংশ এবং ১১.৩৫ শতাংশে।

অন্যদিকে, ক্রয়কৃত সঞ্চয়পত্রের মূল্য সাড়ে ৭ লক্ষাধিক হলে অগ্রিম নগদায়নে প্রথম বছরের লাভ পাওয়া যাবে ৯.৭২ শতাংশ। দ্বিতীয় বছরে রিটার্ন আসবে ১০.১৯ শতাংশ। তৃতীয় ও চতুর্থ বছরে ধার্য হবে যথাক্রমে ১০.৭০ শতাংশ ও ১১.২৩ শতাংশ।

আরো পড়ুন: বাংলাদেশে গুগল পে-এর যাত্রা শুরু: গুগলের ডিজিটাল পেমেন্ট কেন ও কিভাবে ব্যবহার করবেন

জুলাই ২০২৫ থেকে কার্যকর পরিবার সঞ্চয়পত্রের রিটার্ন রেট কাদের জন্য

নতুন এই হারে মুনাফা কেবল তারাই পাবেন, যারা ১ জুলাই, ২০২৫ তারিখ বা তার পর থেকে পরিবার সঞ্চয়পত্র কিনবেন। এই তারিখের আগের বিনিয়োগগুলো পূর্ববর্তী শর্তাবলি অনুযায়ী পরিচালিত হবে।

সরকারি এই আদেশ কার্যকর হওয়ার ছয় মাস পরে মুনাফার হার পুনঃনির্ধারিত হবে। তবে এর মাঝে বিনিয়োগকারীরা উপরোক্ত টেবিল অনুযায়ী পুরো মেয়াদের জন্যই নির্ধারিত হারে মুনাফা পাবেন। সুতরাং, প্রাথমিকভাবে জারি করা হার বিনিয়োগের পুরো সময়কাল জুড়ে অপরিবর্তিত থাকবে।

সারসংক্ষেপ

বাংলাদেশের জাতীয় সঞ্চয় স্কিমের নতুন সংস্করণে জুলাই-ডিসেম্বর ২০২৫ সময়কালের জন্য পরিবার সঞ্চয়পত্রে মেয়াদান্তের সর্বাধিক মুনাফা ১১.৯৩ শতাংশ। এই হারটি ধার্য হবে অনুর্ধ্ব ৭,৫০,০০০ টাকা বিনিয়োগকারীদের জন্য। ৭,৫০,০০০ টাকার বেশি বিনিয়োগে সর্বোচ্চ মুনাফার হার হবে ১১.৮০ শতাংশ। যারা ১ জুলাই, ২০২৫ তারিখ বা তার পর থেকে পরিবার সঞ্চয় স্কিমের গ্রাহক হবেন, কেবল তাদের জন্য এই রিটার্ন কাঠামোটি প্রযোজ্য।

আরো পড়ুন: সঞ্চয়পত্রের মেয়াদ শেষে নগদায়ন বা পুনরায় চালু করার উপায়

২৫৫ দিন আগে

বাংলাদেশে গুগল পে-এর যাত্রা শুরু: গুগলের ডিজিটাল পেমেন্ট কেন ও কিভাবে ব্যবহার করবেন

সমূহ সম্ভাবনার প্রত্যাশা নিয়ে দেশে চালু হলো গুগল পে। ২৪ জুন মঙ্গলবার রাজধানীর ওয়েস্টিন হোটেলে প্রযুক্তিগত সেবাটির উদ্বোধন করেন বাংলাদেশ ব্যাংকের গভর্নর ডক্টর আহসান এইচ মনসুর। ভিসা ও মাস্টারকার্ডের সহযোগিতায় প্রথমবারের মত গুগলের সেবাটি পরিচালনা করবে সিটি ব্যাংক পিএলসি। চলুন, গুগলের ডিজিটাল পেমেন্ট ব্যবস্থাটির সুবিধা ও ব্যবহার পদ্ধতি সম্পর্কে বিস্তারিত জেনে নেওয়া যাক।

গুগল পে কি

বিশ্ব নন্দিত টেক জায়ান্ট গুগলের স্পর্শবিহীন লেনদেন ব্যবস্থার নাম গুগল পে। লেনদেনে ব্যবহারযোগ্য কার্ডের যাবতীয় তথ্যাদি সংরক্ষণের জন্য গুগলের রয়েছে একটি ডিজিটাল মানিব্যাগ। এটি গুগল ওয়ালেট নামে পরিচিত। এই ওয়ালেটে কার্ড সংযুক্ত করে গুগল পে-এর মাধ্যমে দ্রুত ও নিরাপদ উপায়ে লেনদেন করা যায়। এর জন্য সাথে প্লাস্টিক কার্ড বহনের প্রয়োজন পড়ে না; একটি স্মার্টফোন আর নিরবচ্ছিন্ন ইন্টারনেট সংযোগই যথেষ্ট। এভাবে ঘরে বসে কিংবা বাইরে চলাচলে সর্বাবস্থানে যে কোনও সময় সব ধরনের আর্থিক লেনদেন করা সম্ভব।

আরো পড়ুন: ই-রিটার্ন: অনলাইনে আয়কর রিটার্ন দাখিল করবেন যেভাবে

গুগল পে’র সুবিধাসমূহ

- গুগলের এই পেমেন্ট সিস্টেমে রয়েছে উন্নত এনক্রিপশন প্রযুক্তি। এটি গ্রাহকের তথ্যের সর্বোচ্চ নিরাপত্তা নিশ্চিত করে। কোনও রকম ডাটা হ্যাক বা তথ্য চুরির আশঙ্কা নেই।- নগদ অর্থ বা কার্ড বহনের ক্ষেত্রে প্রায় সময় তা ছিনতাইয়ের ভয় থাকে। এছাড়া অসাবধানতায় হারিয়ে যাওয়ারও ভয় থাকে। কিন্তু এ ক্ষেত্রে কোনও কাগুজে টাকা বা প্লাস্টিক কার্ড বহনের প্রয়োজন নেই বিধায় সেগুলো হারানোরও ভয় নেই।- দেশে ও বিদেশে পস বা পিওএস (পয়েন্ট অব সেল) টার্মিনালে অর্থ পরিশোধের জন্য শুধুমাত্র অ্যান্ড্রয়েড ফোন স্পর্শ করলেই হবে। তবে পস টার্মিনালটি অবশ্যই এনএফসি (নিয়ার ফিল্ড কমিউনিকেশন) সমর্থিত হতে হবে।এই সেবা গ্রহণের জন্য গুগলকে কোনও ফি দিতে হবে না।- লেনদেনের মাধ্যম যেহেতু সম্পূর্ণ ডিজিটাল, তাই এর জন্য ব্যাংকে যাওয়ার দরকার নেই।- চিরাচরিত ব্যাংকিং ট্রান্সফার সিস্টেমগুলোর তুলনায় গুগল পে’তে ফান্ড ট্রান্সফার অধিক দ্রুত গতির।- গুগল পে’র আওতার মধ্যে গ্যাস, বিদ্যুৎ ও ইন্টারনেটের মত যাবতীয় ইউটিলিটি বিল এবং মোবাইল রিচার্জ অন্তর্ভূক্ত রয়েছে।- এতে আছে বিভিন্ন উপলক্ষে ক্যাশব্যাক এবং ব্যবহারের উপর রিওয়ার্ড পয়েন্টের সুবিধা। এই পয়েন্টগুলো সেবার ব্যবহারকে আরও লাভজনক করে তোলে।- গুগল পে’র কিউআর কোড ফিচারটি ছোট-বড় সব ধরনের ব্যবসায়ীদের লেনদেনকে আরও সুবিধাজনক করে তুলবে। একদিকে গ্রাহকদের কাছ থেকে সহজে ও দ্রুত পেমেন্ট নেওয়া যাবে, অন্যদিকে হিসাবে অনাকাঙ্ক্ষিত ভুল হওয়ার আশঙ্কা কমবে।

আরো পড়ুন: সঞ্চয়পত্রের মেয়াদ শেষে নগদায়ন বা পুনরায় চালু করার উপায়

গুগল পে-এর ব্যবহার পদ্ধতি

- প্রথমে অ্যান্ড্রয়েড ফোনে গুগল প্লে থেকে গুগল পে অ্যাপটি ইন্স্টল করে নিতে হবে।- এরপর অ্যাপ ওপেন করে গুগল অ্যাকাউন্টে লগ-ইন করতে হবে।- অতঃপর ব্যাংক অ্যাকাউন্ট, ডেবিট কিংবা ক্রেডিট কার্ডের তথ্যাদি নির্ভুলভাবে সংযুক্ত করতে হবে।- সবশেষে কাজ হচ্ছে একটি গোপন পিন এবং বায়োমেট্রিক সুরক্ষা সেট করা।- এভাবে সেটাপ সংক্রান্ত ধাপগুলো সম্পন্ন হলে সিস্টেমটি লেনদেনের জন্য প্রস্তুত হয়ে যাবে। কম সময়ে লেনদেনের জন্য কিউআর কোড সেট করে নেওয়া যেতে পারে। এছাড়া এর জন্য ফোন নাম্বারও ব্যবহার করা যায়।

শেষাংশ

বাংলাদেশে গুগল পে-এর এই যাত্রা দেশের ভবিষ্যতমুখী আর্থিক পরিমণ্ডল গঠনে এক বিশাল পদক্ষেপ। প্রযুক্তির এই সূচনালগ্নে প্রথম দেশীয় আর্থিক প্রতিষ্ঠান হিসেবে এর সাথে রয়েছে সিটি ব্যাংক। পরবর্তীতে অন্যান্য ব্যাংক যুক্ত হওয়ার মাধ্যমে আরও প্রসারিত ও সহজলভ্য হবে গুগল পে। সর্বসাকূল্যে, এই নিরাপদ, দ্রুত গতি, ও ঝামেলাবিহীন লেনদেন ব্যবস্থায় রচিত হলো উন্নত জীবনধারায় মাইলফলক।

আরো পড়ুন: সঞ্চয়পত্রের সঙ্গে সংযুক্ত ব্যাংক পরিবর্তন করে অন্য ব্যাংকে স্থানান্তরের উপায়

২৬২ দিন আগে

উত্থান দিয়ে সপ্তাহ শেষ হলো পুঁজিবাজারে

উত্থান-পতনের মিশেলে ঢাকা-চট্টগ্রাম পুঁজিবাজারের সপ্তাহের শেষ কার্যদিবসের সূচক ও লেনদেন শেষ হয়েছে ঊর্ধ্বমুখী প্রবণতায়। বৃহস্পতিবার (১৩ ফেব্রুয়ারি) ঢাকা স্টক এক্সচেঞ্জের (ডিএসই) প্রধান সূচক ডিএসইএক্স বেড়েছে ১১ পয়েন্ট। বাকি দুই সূচক শরীয়াভিত্তিক ডিএসইএস ৩ এবং ব্লু-চিপ ডিএস-৩০ বেড়েছে ৫ পয়েন্ট।

তবে সূচক বাড়লেও সারাদিনের লেনদেনে দাম কমেছে বেশিরভাগ কোম্পানির। লেনদেনে অংশ নেওয়া ৪০০ কোম্পানির মধ্যে দাম বেড়েছে ১৫৬, কমেছে ১৭৩ এবং অপরিবর্তিত আছে ৭১ কোম্পানির শেয়ারের দাম।আরও পড়ুন:দুই শেয়ারবাজারেই দরপতন, ডিএসইর সূচকে কমেছে ৩৫ পয়েন্ট

‘এ’ ক্যাটাগরিতে লেনদেন হওয়া ২২০ কোম্পানির মধ্যে বেশিরভাগেরই দাম ছিল নেতিবাচক। ৭৪ কোম্পানির দাম বৃদ্ধির বিপরীতে এই ক্যাটাগরিতে দাম কমেছে ১০৮ এবং অপরিবর্তিত আছে ৩৮ কোম্পানির শেয়ারের দাম।

‘বি’ এবং ‘জেড’ ক্যাটাগরিতে বেশিরভাগ কোম্পানিরই দাম বেড়েছে। ‘বি’ ক্যাটাগরিতে দাম বেড়েছে ৩৪ কোম্পানির, কমেছে ৩১ এবং অপরিবর্তিত আছে ১৪ কোম্পানির শেয়ারের দাম।

জেডে লেনদেন হওয়া ১০১ কোম্পানির মধ্যে দাম বেড়েছে ৪৮, কমেছে ৩৪ এবং অপরিবর্তিত আছে ১৯ কোম্পানির শেয়ারের দাম।

দাম কমেছে লেনদেন হওয়া বেশিরভাগ মিউচুয়াল ফান্ডের। ৩৭ কোম্পানির মধ্যে ২২ কোম্পানিরই দাম কমেছে, অপরিবর্তিত আছে ১৩ কোম্পানির এবং বেড়েছে ২ কোম্পানির শেয়ারের দাম।

ব্লক মার্কেটে লেনদেন হওয়া ২৮ কোম্পানির ৬২ লাখ শেয়ার ১৮ কোটি ২৪ লাখ টাকায় লেনদেন হয়েছে। মিডল্যান্ড ব্যাংক সর্বোচ্চ ৯ কোটি ৬০ লাখ টাকার ৩৬ লাখ শেয়ার ব্লক মার্কেটে বিক্রি করেছে।

সারাদিনে মোট ৪০১ কোটি টাকার শেয়ার এবং ইউনিট লেনদেন হয়েছে, যা গতদিন ছিল ৩৯০ কোটি টাকা।

৯ দশমিক ৮০ শতাংশ দাম বেড়ে ডিএসইতে শীর্ষ শেয়ারের তালিকায় আছে সিলভা ফার্মাসিটিক্যালস লিমিটেড। অন্যদিকে ৫ দশমিক ৬৬ শতাংশ দাম হারিয়ে তলানিতে এনসিসিবিএল মিউচুয়াল ফান্ড।আরও পড়ুন: শেয়ারবাজারে দরপতনের প্রতিবাদে বিনিয়োগকারীদের বিক্ষোভ

ঢাকার মতোই উত্থানের ধারা বজায় আছে চট্টগ্রামের পুঁজিবাজারেও। চট্টগ্রাম স্টক এক্সচেঞ্জের (সিএসই) সার্বিক সূচক বেড়েছে ৪৭ পয়েন্ট। লেনদেন হওয়া ১৯৮ কোম্পানির মধ্যে দাম বেড়েছে ১০৭, কমেছে ৫৭ এবং অপরিবর্তিত আছে ৩৪ কোম্পানির।

সিএসইতে মোট ৮ কোটি ২৫ লাখ টাকা লেনদেন হয়েছে, যা গতদিন ছিল ৭ কোটি ৫৪ লাখ টাকা।

লেনদেন হওয়া শেয়ারের মধ্যে ১০ শতাংশ দাম বেড়ে সিএসইতে শীর্ষে তসরিফা ইন্ডাস্ট্রিজ লিমিটেড। অন্যদিকে ৭ দশমিক ৬৯ শতাংশ দাম হারিয়ে দরপতনের শীর্ষে ইন্টারন্যাশনাল লিজিং অ্যান্ড ফাইন্যান্স সার্ভিস লিমিটেড।

৩৯৩ দিন আগে

ই-রিটার্ন: অনলাইনে আয়কর রিটার্ন দাখিল করবেন যেভাবে

বিগত করবর্ষের ন্যায় এবারও যথারীতি অনলাইনে ই-রিটার্ন দাখিলের সুবিধা থাকছে। দেশের যেসকল নাগরিকের টিআইএন (ট্যাক্স আইডেন্টিফিকেশন নাম্বার) নম্বর আছে, তারা এই সুযোগটি নিতে পারবেন। সুতরাং নথিকরণ, ভিড় এবং সময় ক্ষেপণের বিড়ম্বনা এড়িয়ে এবারও ঘরে বসেই আয়কর রিটার্ন জমা দেওয়া যাবে। সদ্য টিনপ্রাপ্ত থেকে শুরু করে দীর্ঘ দিন যাবত আয়কর প্রদানকারী সব পেশার মানুষকে একটি নির্ভরযোগ্য প্লাটফর্মের আওতাভুক্ত করেছে এই ইলেক্ট্রনিক পরিষেবা। প্রত্যেক ব্যবহারকারীর জন্য পৃথক অ্যাকাউন্ট বা প্রোফাইলের ব্যবস্থা থাকায় প্রতিবার বিগত বছরের হিসেব নিয়ে ঝামেলায় পড়তে হয় না। চলুন, এই পরিষেবাটি ব্যবহারের পূর্বশর্ত এবং পদ্ধতি সম্বন্ধে বিস্তারিত জেনে নেওয়া যাক।

ই-রিটার্ন দাখিলের জন্য কি কি প্রয়োজন

এনবিআর (ন্যাশনাল বোর্ড অফ রেভেনিউ)-এর ইলেক্ট্রনিক ট্যাক্স রিটার্ন সিস্টেমটি ব্যবহারের জন্য দরকার হবে একটি বায়োমেট্রিক করা মোবাইল নাম্বার এবং ই-টিন নম্বর। এখানে মূলত মোবাইল নাম্বারটি জাতীয় পরিচয় পত্র বা এনআইডি কার্ডের সঙ্গে যুক্ত আছে কিনা তা যাচাই করা হয়।

বায়োমেট্রিক যাচাইয়ের জন্য মোবাইল থেকে *১৬০০১# নাম্বারে ডায়াল করতে হবে। এরপরের কাজ হলো এনআইডির সর্বশেষ চারটি সংখ্যা উল্লেখ করে সেন্ড করা। এর কিছুক্ষণ পরেই মোবাইলে ম্যাসেজের মাধ্যমে উল্লেখিত এনআইডি নাম্বারের সঙ্গে সংযুক্ত ফোন নাম্বারগুলোর তালিকা পাঠানো হবে। এই নাম্বারগুলো প্রত্যেকটি বায়োমেট্রিক করা। অন্যথায় এই তালিকা সম্বলিত ম্যাসেজটি আসবে না।

আরো পড়ুন: আয়কর রিটার্ন জমা দেয়ার পদ্ধতি

ই-রিটার্নের সঙ্গে সংযুক্তি হিসেবে আলাদা করে কোনো কাগজপত্র দিতে হয় না। কেবল প্রয়োজনীয় তথ্যাবলি নির্ভুলভাবে দিতে হয়। তবে তথ্যের ত্রুটিহীনতা নিশ্চিত করতে সংশ্লিষ্ট নথিপত্র সঙ্গে থাকা আবশ্যক। তাছাড়া কর অফিস থেকে যাচাইয়ের ক্ষেত্রে প্রতিটি তথ্য-প্রমাণ যেন দেখানো যায় তার জন্যও কাগজপত্র আগে থেকেই প্রস্তুত রাখা বাঞ্ছনীয়।

অনলাইনে আয়কর রিটার্ন জমা দেওয়ার পদ্ধতি

.

ই-ট্যাক্স এনবিআর সাইটে নিবন্ধন

প্রথমেই সরাসরি চলে যেতে হবে এনবিআর-এর ই-রিটার্ন ওয়েবসাইটে (https://etaxnbr.gov.bd/)। এখানে প্রদত্ত পরিষেবাগুলো থেকে ‘ই-রিটার্ন’ অপশনে গেলে একটি নতুন উইন্ডো আসবে, যেখানে সাইটটিতে নিবন্ধন করা আছে কিনা- তা জানতে চাওয়া হবে।

এখানে ‘আই অ্যাম নট ইয়েট রেজিস্টার্ড’ বাটনে ক্লিক করা হলে নিবন্ধন পেজে নিয়ে যাওয়া হবে।

এই সাইনআপ পেজে ১২ সংখ্যার টিন নাম্বার,বায়োমেট্রিক করা মোবাইল নাম্বার এবং ক্যাপচা সঠিকভাবে পূরণ করে ‘ভেরিফাই’তে ক্লিক করতে হবে।

এরপর উল্লেখিত ফোন নাম্বারে ম্যাসেজের মাধ্যমে ছয় অংকের একটি ওটিপি কোড আসবে। এটি সাইনআপ পেজের নির্দিষ্ট স্থানে বসিয়ে পরপর দুইবার একটি নতুন পাসওয়ার্ড সরবরাহ করতে হবে।

এখানে উল্লেখ্য যে,পাসওয়ার্ডটি অবশ্যই আলফানিউমেরিক তথা অঙ্ক,অক্ষর ও বিভিন্ন চিহ্ন সম্বলিত হতে হবে। সহজ বা ছোট পাসওয়ার্ড গ্রহণযোগ্য নয়। বিধায় নিবন্ধন প্রক্রিয়া সামনের দিকে অগ্রসর হবে না। শক্তিশালী পাসওয়ার্ড দিয়ে সাবমিট করার সঙ্গে সঙ্গেই ই-রিটার্ন অ্যাকাউন্ট তৈরি হয়ে যাবে।

এখানে মনে রাখতে হবে যে,ই-টিন যেহেতু এনআইডি দিয়ে করা হয় তাই এই সিস্টেমে দেওয়া নাম এবং মোবাইল নাম্বারের সঙ্গে বায়োমেট্রিক করা ব্যক্তির নাম একই হতে হবে। অর্থাৎ একজ ন ব্যক্তি তার নিজের বায়োমেট্রিক ভেরিফাই করা ফোন নাম্বার দিয়ে অ্যাকাউন্ট তৈরি করে তা থেকে অন্যজনের রিটার্ন দাখিল করতে পারবেন না।

নিবন্ধনের পর এবার সেই টিন নাম্বার,পাসওয়ার্ড ও নতুন ক্যাপচা পূরণ করে সাইন ইন করলে ই-রিটার্ন ড্যাশবোর্ডটি দেখা যাবে।

আরো পড়ুন: সঞ্চয়পত্রে যেভাবে বিনিয়োগ করবেন

রিটার্ন জমার ক্যাটাগরি নির্বাচন

ড্যাশবোর্ডে বাম পাশের মেনু বারে ‘সাবমিশন’ মেনুতে রয়েছে দুই ধরনের রিটার্ন পেজ। একটি সিঙ্গেল পেজ ও অপরটি রেগুলার রিটার্ন পেজ।

সিঙ্গেল পেজ রিটার্ন

প্রধানত ৭টি শর্ত পূরণ সাপেক্ষে এক পেজ-এ রিটার্ন জমা দেওয়া যেতে পারে। সেগুলো হলো:

• বার্ষিক করযোগ্য আয় অনূর্ধ্ব পাঁচ লাখ টাকা

• সঞ্চিত সম্পদের পরিমাণ ৫০ লক্ষ টাকার কম

• গণকর্মচারী নন

• মোটরগাড়ির মালিকানা নেই

• সিটি করপোরেশনে কোনো বাড়ির মালিকানা নেই

• বিদেশে কোনো পরিসম্পদ নেই

• কোনো কোম্পানির শেয়ার নেই

এই মাধ্যমে এক পেজের মধ্যেই রিটার্নের যাবতীয় তথ্যাদির খসড়া করা যায়। এর মধ্যে থাকে আয়ের উৎস,মোট আয়,জীবনযাপন ব্যয়,সামগ্রিক পরিসম্পদ,আরোপযোগ্য কর,কর রেয়াত,উৎসে কর্তিত কর, প্রদেয় কর এবং রিটার্নের সঙ্গে দেওয়া কর।

সব তথ্য প্রদান শেষে পেজটি ড্রাফট হিসেবে রাখা যায়,আবার ‘সাবমিট’ বাটনে ক্লিক করে সঙ্গে সঙ্গেই অনলাইন জমা সম্পন্ন করা যায়।

আরো পড়ুন: বন্ডে বিনিয়োগের আগে যেসব বিষয়ে খেয়াল রাখা জরুরি

রেগুলার ই- রিটার্ন

উপরোক্ত ৭ শর্তের বাইরে থাকা প্রত্যেক ব্যক্তিকেই এই বিস্তারিত রিটার্ন পদ্ধতিতে অগ্রসর হতে হবে। এই প্রক্রিয়ায় কর যাচাই, আয়-ব্যয়,বিনিয়োগ,সম্পদ,ঋণ এবং কর রেয়াতের মতো সনাতন পদ্ধতির বিষয়গুলো বিস্তারিত তথ্যের জন্য পৃথক স্ক্রিনে দেখানো হবে।

কর যাচাইয়ের তথ্য

এ অংশে প্রথমেই রিটার্ন স্কিম ঘরে সেল্ফ,এসেস্মেন্ট বর্ষ ও ইনকাম বর্ষের ঘরে সাল ও তারিখ পূর্ব নির্ধারিত থাকবে। আয় করমুক্ত হলে আয়ের পরিমাণের পাশাপাশি ‘রেসিডেন্ট স্ট্যাটাস’ উল্লেখ করে দিতে হবে।

ডানপাশের হেডস অব ইনকামের নিচে যে অপশনগুলো রিটার্নদাতার জন্য প্রযোজ্য শুধুমাত্র সেগুলোতেই তিনি টিক দেবেন। এই হেডগুলোর মাধ্যমে ব্যক্তির আয়ের উৎস বা খাত নির্ধারিত হয় এবং সে অনুসারে পরের স্ক্রিণগুলো ভিন্ন হয়ে থাকে।

পরবর্তী ধাপে যাওয়ার জন্য একদম নিচের দিকে রয়েছে ‘সেভ অ্যান্ড কন্টিনিউ’ বাটন।

আরো পড়ুন: ২০২৪ সালে পৃথিবীর সবচেয়ে মূল্যবান ১০ মুদ্রা

অতিরিক্ত তথ্য

পূর্বের স্ক্রিণে প্রদত্ত তথ্যে জের ধরে এখানে যাচাইকরণের জন্য আরও বিস্তারিত তথ্য দিতে হয়। যেমন- কাজের স্থান,মুক্তিযোদ্ধা বা প্রতিবন্ধী কিংবা অন্য প্রতিবন্ধীর আইনি অভিভাবক কিনা, বিনিয়োগের জন্য কর রেয়াত,কোনো কোম্পানির শেয়ার আছে কিনা,মোটরগাড়ি বা সিটি করপোরেশনে নিজস্ব বাড়ি ইত্যাদি।

আইটি১০বি

এই সেকশনটির একটি গুরুত্বপূর্ণ অংশ হচ্ছে আইটি১০বি। যাবতীয় সম্পদের পরিমাণ যদি ৪০ লাখ টাকা বা তার বেশি হয় সেক্ষেত্রে এই হেডটিতে টিক মার্ক দিতে হবে। প্রদত্ত পরিমাণ সম্পদ না থাকলে আর এই অপশনে যাওয়ার প্রয়োজন নেই। তবে এক্ষেত্রে ব্যক্তির পরিবারের বার্ষিক খরচের হিসেব অন্তর্ভূক্ত করতে হবে।

এরপর ‘সেভ অ্যান্ড কন্টিনিউ’ দিয়ে পরবর্তী ধাপে যাওয়ার পর একে একে এসেস্মেন্ট,ইনকাম,এক্সপেনডিচার,এসেট্স অ্যান্ড লায়াবিলিটিস এবং ট্যাক্স অ্যান্ড পেমেন্ট ট্যাবগুলোর ভিন্ন ভিন্ন পেজগুলো আসবে।

আরো পড়ুন: ইউএস ডলার ইনভেস্টমেন্ট বন্ডে প্রবাসী বাংলাদেশিরা যেভাবে বিনিয়োগ করবেন

আয়ের বিস্তারিত বিবরণ

এখানে রয়েছে বৈদেশিক আয় বা কর-অব্যাহতি এবং বেতন বা করযোগ্য বিনিয়োগ ছাড়া অন্যান্য উৎস থেকে আয়।

‘এনি আদার ইনকাম’ অপশনে প্রযোজ্য ক্ষেত্রে বিস্তারিত তথ্যসহ অন্যান্য আয়ের উৎস এবং সংশ্লিষ্ট ব্যয়ের হিসেব যুক্ত হবে। এই তথ্যগুলো নেট আয়ের হিসাবে যুক্ত হবে।

ব্যয়ের খাত

এই বিভাগটিতে সারা কর বছরে মোট আয়ের বিপরীতে প্রতিটি ব্যয়কে একত্রিত করা হয়েছে। এগুলোর মধ্যে রয়েছে গৃহস্থালি ও ইউটিলিটিসহ বাসস্থান, খাদ্য, পোশাক, পরিবহন, বাচ্চাদের স্কুল খরচ এবং অন্যান্য বিবিধ ব্যয়।

সম্পদ, ঋণ ও বিনিয়োগ খাত

এখানে যুক্ত হবে বিমা, ডিপোজিট প্রিমিয়াম সার্ভিস, সঞ্চয়পত্র, প্রভিডেন্ট ফান্ড এবং স্টক বা শেয়ারসহ যাবতীয় বিনিয়োগগুলো। প্রযোজ্য ক্ষেত্রে প্রত্যেকটি অপশনের সংশ্লিষ্ট স্থানগুলোতে রয়েছে স্পষ্ট ও বিস্তারিত তথ্য প্রদানের জায়গা।

কর ও পরিশোধ

সামগ্রিক রিটার্নে কোনো করযোগ্য আয় বা বকেয়া অথবা অগ্রিম কর থাকলে তার স্বয়ংক্রিয় হিসাব হবে এই অংশে। উৎসে কর্তনকৃত কর এবং অগ্রিম কর প্রদান করা হলে তা নেট হিসেবে বাদ যাবে। আয়ের উপর কোনো কর বকেয়া বা ধার্য না হলে প্রদেয় করের পরিমাণ শূন্য হবে আর এভাবে প্রদান করা রিটার্ন ‘শূন্য রিটার্ন’ নামে পরিচিত।

আরো পড়ুন: পুরনো স্বর্ণ বিক্রির সময় যে কারণে দাম কেটে রাখা হয়

যাবতীয় ডেটা সরবরাহের পর ট্যাক্স পেমেন্ট স্ট্যাটাসে ক্লিক করলে কর হিসাবের একটি সারাংশ দেখানো হবে। অতঃপর কোনো করযোগ্য পরিমাণ উল্লেখ থাকলে এবার তা পরিশোধের পালা।

এর জন্য ‘পে নাউ’ বাটনে ক্লিক করলে অর্থপ্রদানের জন্য কার্ড, অনলাইন ব্যাংকিং এবং মোবাইল ব্যাংকিং-এই তিনটি অপশন প্রদর্শিত হবে। এগুলোর যেকোনোটি নির্বাচন করে অনায়াসে নেট করটি তাৎক্ষণিকভাবে পরিশোধ করা যাবে।

ই-রিটার্ন সনদ সংগ্রহ

রিটার্ন জমা দেওয়ার পর কর প্রদানের রশিদ ও রিটার্ন সনদসহ প্রত্যেকটি ট্যাক্স রেকর্ড সঙ্গে সঙ্গেই প্রস্তুত হয়ে যাবে। এই গুরুত্বপূর্ণ নথিগুলো যেকোনো সময় বিভিন্ন প্রয়োজনে এখান থেকে ডাউনলোড এবং প্রিন্ট করে কাজে লাগানো যাবে।

এতক্ষণ ধরে যে যে তথ্য দেওয়া হয়েছে তার সবগুলো সহ পুরো রিটার্নটি অ্যাকাউন্টে নিরাপদে সংরক্ষিত অবস্থায় থেকে যায়। এতে করে পরের বছরে নতুন করে পুরোনো হিসাব নিয়ে চিন্তায় পড়তে হয় না।

আরো পড়ুন: সঞ্চয়পত্রের সঙ্গে সংযুক্ত ব্যাংক পরিবর্তন করে অন্য ব্যাংকে স্থানান্তরের উপায়

শেষাংশ

অনলাইনে আয়কর রিটার্ন দাখিলের এই পদ্ধতি পুরোনো নথিকরণ এবং জটিল হিসেব-নিকেশের বিড়ম্বনা অনেকটাই কমিয়ে দিয়েছে। তবে ই-ট্যাক্স এনবিআর সাইটে তথ্য প্রদানের পূর্বে অবশ্যই রিটার্নের সঙ্গে সম্পর্কিত প্রতিটি কাগজপত্র যোগাড় করে রাখা উচিত। ই-রিটার্নের সঙ্গে কোনো কাগজ জমা দেওয়ার বাধ্যবাধকতা না থাকলেও তথ্য পূরণে ত্রুটিহীনতা নিশ্চিত করার লক্ষ্যে সেগুলো সঙ্গে রাখা জরুরি। অ্যাকাউন্ট খোলা এবং তা যেকোনো সময় ব্যবহারের ক্ষেত্রে বায়োমেট্রিক ভেরিফাইড ফোন নম্বর অপরিবর্তিত রাখার কোনো বিকল্প নেই। প্রদান করা প্রতিটি তথ্য এই অ্যাকাউন্টে সংরক্ষিত থাকে ফলে পরের বছরে জমা দেওয়ার সময় রিটার্নের তথ্যে সামঞ্জস্যতা রাখা যায়।

আরো পড়ুন: সঞ্চয়পত্রের মেয়াদ শেষে নগদায়ন বা পুনরায় চালু করার উপায়

৪৭১ দিন আগে

সঞ্চয়পত্রের মেয়াদ শেষে নগদায়ন বা পুনরায় চালু করার উপায়

দীর্ঘমেয়াদি উপযুক্ত লাভসহ আর্থিক সঞ্চয়ের একটি নির্ভরযোগ্য উপায় হলো সঞ্চয়পত্র। বিভিন্ন কিস্তিতে এর মুনাফা লাভের পাশাপাশি, মেয়াদ পূর্ণ হলে ফিরতি মূলধন নানা আর্থিক পরিকল্পনা বাস্তবায়নের জন্য সহায়ক হয়। অপরদিকে, অনেকেই সঞ্চয়পত্র নবায়নের মাধ্যমে সঞ্চয় বৃদ্ধি এবং মুনাফাপ্রাপ্তির ধারাবাহিকতা অব্যাহত রাখার সিদ্ধান্ত নেন। উভয় ক্ষেত্রেই পদ্ধতিগত বিষয়গুলো মূলত ইস্যুকারী কর্তৃপক্ষ তথা সরকার এবং সঞ্চয়পত্রটি যে আর্থিক প্রতিষ্ঠানের মাধ্যমে প্রদান করা হচ্ছে, তার উপর নির্ভর করে। চলুন, মেয়াদ শেষে সঞ্চয়পত্রের নগদায়ন বা নবায়নেরর পদ্ধতি সম্পর্কে জেনে নিই।

সঞ্চয়পত্র নগদায়নের উপায়

প্রদানকারী ব্যাংকের ওপর নির্ভর করে মেয়াদ শেষে সঞ্চয়পত্রের নগদায়নে সাধারণত ২ থেকে ৩ কার্যদিবস সময় লাগে। কিছু ব্যাংকের ক্ষেত্রে এই প্রক্রিয়া কিছুটা বেশি সময় নিতে পারে।

নগদায়নের জন্য প্রতিটি ব্যাংকের নিজস্ব ফরম রয়েছে। টাকা উত্তোলনের জন্য প্রথমে ওই ফরমটি পূরণ করতে হবে। এরপর, ফরমে স্বহস্তে সই করে সেটি সঞ্চয়পত্র কেনা ব্যাংকের শাখায় জমা দিতে হবে।

আরো পড়ুন: পুরনো স্বর্ণ বিক্রির সময় যে কারণে দাম কেটে রাখা হয়

যদি ক্রেতা সশরীরে ব্যাংকে উপস্থিত হতে বা সই করতে অপারগ হন, তবে তার নমিনি নগদায়ন প্রক্রিয়া সম্পন্ন করতে পারবেন। তবে এই ক্ষেত্রে, ক্রেতার শারীরিক অবস্থার প্রমাণ হিসেবে চিকিৎসকের সনদ দেখাতে হবে।

এছাড়া, নমিনির বাইরে বিনিয়োগকারীর মনোনীত ব্যক্তি শুধু মুনাফার অর্থই নগদে উত্তোলন করতে পারবেন। তবে এজন্য সঞ্চয়পত্রের ক্রেতা বা মালিকের পক্ষ থেকে লিখিত অনুমতিপত্র এবং মুনাফা কুপনের ছাড়পত্র দিতে হবে। সঞ্চয়পত্রের আসল অর্থ কোনোভাবেই অনুমতিপত্র বা অথরাইজেশন লেটারের মাধ্যমে উত্তোলন করা যায় না।

তবে, অনলাইন বিনিয়োগের ক্ষেত্রে এই প্রক্রিয়াগুলোর প্রয়োজন হয় না। বাংলাদেশ ব্যাংকের সাম্প্রতিক প্রজ্ঞাপন অনুযায়ী, জাতীয় সঞ্চয় স্কিমের অনলাইন ম্যানেজমেন্ট সিস্টেম থেকে বিক্রি হওয়া সঞ্চয়পত্রের মূলধন মেয়াদ পূর্ণ হওয়ার দিনই গ্রাহকের অ্যাকাউন্টে জমা হবে। এমনকি মুনাফাগুলোও কিস্তি অনুযায়ী সঠিক সময়ে গ্রাহকের কাছে পৌঁছে যাবে। এই সমস্ত লেনদেনের জন্য ইলেকট্রনিক ফান্ড ট্রান্সফার (ইএফটি) সিস্টেম ব্যবহৃত হবে। এর ফলে, বিনিয়োগকারী বা তার মনোনীত ব্যক্তিকে মুনাফা বা মূলধন উত্তোলনের জন্য ব্যাংকে যেতে হবে না।

আরো পড়ুন: সঞ্চয়পত্রে যেভাবে বিনিয়োগ করবেন

সঞ্চয়পত্র পুনরায় চালু করার পদ্ধতি

নতুন পদ্ধতিতে স্বয়ংক্রিয়করণ ব্যবস্থা থাকায় নথিপত্র সংক্রান্ত জটিলতাগুলো দূর হবে। বাংলাদেশ ব্যাংকের নির্দেশনা অনুসারে সঞ্চয়পত্র রিনিউ পদ্ধতির পরিবর্তনগুলো নিম্নরূপ:

* পরিবার সঞ্চয়পত্র, ৩ মাস অন্তর মুনাফাভিত্তিক সঞ্চয়পত্র, এবং পেনশনার সঞ্চয়পত্রের ক্ষেত্রে শুধু বিনিয়োগকৃত আসল অর্থ স্বয়ংক্রিয়ভাবে পুনরায় বিনিয়োগ হবে।* ৫ বছর মেয়াদি এবং ডাকঘর সঞ্চয়পত্রের ক্ষেত্রে মুনাফাসহ আসল অর্থ স্বয়ংক্রিয়ভাবে পুনরায় বিনিয়োগ হবে।* এই নবায়নের ক্ষেত্রে পুনঃবিনিয়োগের তারিখ থেকে বিনিয়োগের ঊর্ধ্বসীমা অনুসরণ করা হবে।* পেনশনার সঞ্চয়পত্রের মুনাফা ত্রৈমাসিকের বদলে প্রতি মাসে প্রদান করা হবে।

আরো পড়ুন: বাংলাদেশ সরকারের ট্রেজারি বন্ডে বিনিয়োগ করার পদ্ধতি

শেষাংশ

সঞ্চয়পত্রের মেয়াদ শেষে নগদীকরণ অথবা নবায়নের সাম্প্রতিক অগ্রগতিগুলো বিনিয়োগকারীদের সিদ্ধান্তে ইতিবাচক প্রভাব ফেলতে পারে। বিশেষত, সেভিংস স্কিমের অনলাইন ম্যানেজমেন্ট সিস্টেম পুরোদমে সক্রিয় হয়ে উঠলে মূলধনের টাকা পাওয়া নিয়ে যাবতীয় হয়রানির অবসান ঘটবে। মেয়াদপূর্তির দিনই টাকা সরাসরি অ্যাকাউন্টে ইএফটি (ইলেকট্রনিক ফান্ড ট্রান্সফার) হলে আলাদা করে আর ব্যাংকে যাওয়া লাগবে না। বিষয়টি স্বয়ংক্রিয় নবায়নের ক্ষেত্রেও প্রযোজ্য। এই নথিবিহীন পদ্ধতি প্রশাসনিক বিলম্বসহ সামগ্রিক জটিলতা দূর করবে, যা সঞ্চয়পত্রে বিনিয়োগ বৃদ্ধির সহায়ক হতে পারে।

আরো পড়ুন: সঞ্চয়পত্রের সঙ্গে সংযুক্ত ব্যাংক পরিবর্তন করে অন্য ব্যাংকে স্থানান্তরের উপায়

৪৮৫ দিন আগে

সঞ্চয়পত্রের সঙ্গে সংযুক্ত ব্যাংক পরিবর্তন করে অন্য ব্যাংকে স্থানান্তরের উপায়

কেবল নিরাপদ সঞ্চয় পরিকল্পনাই নয়, অনেকের জন্য আয়ের একটি নির্ভরযোগ্য উৎস এবং আর্থিক স্থিতিশীলতার বাহক সঞ্চয়পত্র। সরকার কর্তৃক জারি করা এই বিনিয়োগ প্রকল্পগুলো পরিচালনা করা হয় বিভিন্ন ব্যাংকে গ্রাহকের অ্যাকাউন্টের সাপেক্ষে। তাই এই বিনিয়োগ থেকে নির্ধারিত মুনাফা প্রাপ্তির সম্ভাবনা ব্যাংকের আর্থিক অবস্থার সঙ্গে ওতপ্রোতভাবে জড়িত। মূলত সঞ্চয়পত্র ক্রয়ের সময়েই ব্যাংকের সার্বিক দিক যাচাই করে নেওয়া জরুরি। এসব সত্ত্বেও পরে যেকোনো ব্যাংক নানা কারণে আর্থিক সমস্যার সম্মুখীন হতে পারে। এ অবস্থায় সঞ্চয়পত্রের সঙ্গে সংযুক্ত ব্যাংকটি পরিবর্তন করা আবশ্যক হয়ে পড়ে। চলুন, সঞ্চয়পত্রের ব্যাংক পরিবর্তনের প্রয়োজনীয়তা এবং অন্য ব্যাংকে স্থানান্তরের পদ্ধতিটি জেনে নেওয়া যাক।

কোন অবস্থায় সঞ্চয়পত্রের ব্যাংক পরিবর্তন জরুরি

সঞ্চয়পত্র বিক্রয়কারী ব্যাংক যখন সার্বিকভাবে ক্ষতির সম্মুখীন হয় তখন এই প্রভাব সঞ্চয়পত্রের উপরও পড়ে। এ সময় বিনিয়োগ প্রকল্পটির স্বাভাবিক কার্যক্রম ব্যাহত হওয়ার ফলে এর গ্রাহকরা হয়রানির শিকার হন। মেয়াদ শেষের পরেও নগদ মুনাফার জন্য অপেক্ষার সময় ক্রমাগত দীর্ঘায়িত হতে থাকে। তখন প্রয়োজনের সময়ে অর্থপ্রাপ্তির ঝুঁকিতে পড়ে যান সঞ্চয়পত্র ধারকরা। এই ঝুঁকি থেকে বাঁচার জন্যই দুর্বল ব্যাংক থেকে সঞ্চয়পত্রটি অন্য কোনো সবল ব্যাংকে স্থানান্তর করা প্রয়োজন।

আরো পড়ুন: সঞ্চয়পত্রে যেভাবে বিনিয়োগ করবেন

এক ব্যাংকের সঞ্চয়পত্র অন্য ব্যাংকে স্থানান্তর করার পদ্ধতি

• প্রয়োজনীয় নথিপত্র

• জাতীয় পরিচয়পত্র বা এনআইডি

• সঞ্চয়পত্রের প্রত্যয়নপত্র, যেটি ক্রয়ের সময় ব্যাংক থেকে দেওয়া হয়েছিল

• বর্তমান এবং নতুন যে ব্যাংকে সঞ্চয়পত্র স্থানান্তর করা হবে; উভয় ব্যাংকের চেক

• টিন সার্টিফিকেট

• ব্যাংক সংক্রান্ত তথ্য পরিবর্তন ফর্ম পূরণ

প্রথমেই নিম্নোক্ত লিংক থেকে আবেদন ফর্মটি ডাউনলোড; অতঃপর প্রিন্ট করে নিতে হবে: https://file-dhaka.portal.gov.bd/uploads/570e08be-5c15-4b2a-ae5d-2279c68459c4//624/035/312/624035312e5a4337251782.pdf

ফর্মের শুরুতেই প্রদর্শিত অনুচ্ছেদের শূন্যস্থানগুলো সঞ্চয়পত্র সার্টিফিকেট অনুসারে নির্ভূলভাবে পূরণ করতে হবে। এ সময় সঞ্চয়পত্র ক্রয়ের তারিখ, টাকার পরিমাণ, ধরন, রেজিস্ট্রেশন নম্বর এবং ব্যাংক পরিবর্তনের কারণ উল্লেখ করতে হবে।

এরপর টেবিল অংশে ‘বিদ্যমান তথ্য’-এর কলামে দিতে হবে বর্তমান ব্যাংক সংক্রান্ত যাবতীয় তথ্যাবলি। অপরদিকে ‘সংশোধিত তথ্য’ থাকবে নতুন যে ব্যাংকের সঙ্গে সঞ্চয়পত্রটি যুক্ত হবে তার সব তথ্য।

এ সময় উভয় ব্যাংকের চেক অনুযায়ী সংশ্লিষ্ট ব্যাংকের নাম, শাখা, রাউটিং নম্বর, অ্যাকাউন্টের ধরন, অ্যাকাউন্ট নম্বর, এবং অ্যাকাউন্টের শিরোনাম বা অ্যাকাউন্টের মালিকের নাম লিপিবদ্ধ করতে হবে।

রাউটিং নম্বর মূলত ৯ অংকের একটি সংখ্যা, যেটি চেক বইয়ের ব্যাংকের শাখার নামের আশেপাশে থাকে। এছাড়া গুগলে ব্যাংকের নির্দিষ্ট শাখার নাম লিখে সার্চ করেও পাওয়া যাবে।

সংশ্লিষ্ট ব্যাংক দুটির সঙ্গে যে মোবাইল নম্বরগুলো নিবন্ধিত রয়েছে, শুধুমাত্র সেগুলো উল্লেখ করা আবশ্যক। এগুলোর স সর্বশেষে তালিকাভুক্ত হবে এনআইডি ও টিন নম্বর।

উপরন্তু, সঞ্চয়পত্রের মালিক/ধারকের সইয়ের স্থানে আবেদনকারীর নাম ও ঠিকানা অবশ্যই এনআইডির অনুরূপ হতে হবে। অতঃপর একটি সক্রিয় মোবাইল নম্বর প্রদানের মাধ্যমে ফর্ম পূরণ সম্পন্ন হবে।

আরো পড়ুন: পুরনো স্বর্ণ বিক্রির সময় যে কারণে দাম কেটে রাখা হয়

আবেদন জমা এবং প্রক্রিয়াকরণের সময়

সঞ্চয়পত্র যার নামে তাকে সশরীরে পূরণ করা ফর্ম জমা দিতে হবে। এ জন্য যে ব্যাংকের যে শাখা থেকে সঞ্চয়পত্র নেওয়া হয়েছিল সেই শাখায় উপস্থিত হতে হবে। জমা দেওয়ার পর আবেদন প্রক্রিয়াকরণে ২ মাস পর্যন্ত সময় লেগে যেতে পারে।

বিকল্প উপায় হিসেবে বাংলাদেশ ব্যাংকের যেকোনো শাখায়ও আবেদন জমা দেওয়া যেতে পারে। বাংলাদেশ ব্যাংকে সঞ্চয়পত্রের জন্য একটি পৃথক সেকশনই থাকে। আবেদন ফর্ম জমা দেওয়ার জন্য সরাসরি সেই সেকশনে যেতে হবে। এ ক্ষেত্রে সঞ্চয়পত্রের স্থানান্তর সম্পন্ন হতে সময় লাগতে পারে ১৫ দিন থেকে সর্বোচ্চ ১ মাস।

আরো পড়ুন: ইউএস ডলার ইনভেস্টমেন্ট বন্ডে প্রবাসী বাংলাদেশিরা যেভাবে বিনিয়োগ করবেন

পরিশিষ্ট

এভাবে সঞ্চয়পত্রের ব্যাংক অ্যাকাউন্ট পরিবর্তনের প্রচেষ্টা ভবিষ্যতে নিরাপদ মুনাফাপ্রাপ্তির পথ সুগমের ক্ষেত্রে সহায়ক হতে পারে। এই প্রক্রিয়া শুরু করার জন্য সঞ্চয়পত্র সনদ, বর্তমান এবং উদ্দিষ্ট ব্যাংকের চেক, এনআইডি ও টিন সনদ সঙ্গে রাখা জরুরি। এই স্থানান্তরকরণে বাংলাদেশ ব্যাংক সর্বোচ্চ এক মাস সময় নেয়, যা অন্যান্য ব্যাংকের তুলনায় যথেষ্ট দ্রুত প্রক্রিয়া। সর্বপরি, ভবিষ্যতে একই সংকটময় পরিস্থিতির পুনরাবৃত্তিতে এই প্রচেষ্টাটি গ্রাহকদের সতর্কতামূলক প্রস্তুতির নিশ্চায়ক।

আরো পড়ুন: বাংলাদেশ সরকারের ট্রেজারি বন্ডে বিনিয়োগ করার পদ্ধতি

৪৮৭ দিন আগে